您好!今天是:2025年-4月14日-星期一

全球金融危機要來了嗎?08年后最大的一次銀行倒閉事件剛剛發生!

這是美國歷史上規模第二大的銀行倒閉事件。

美國財政部3月13號表示,還有其他各種機構存在與硅谷銀行類似的問題。據財聯社報道,3月12號晚上21點,美國財長耶倫表示,要努力“及時”解決當前問題,要確保一家銀行的問題不會傳染給其他銀行。

耶倫的表態說明,硅谷銀行破產確實會影響其他銀行。那么,會影響哪些銀行呢?

首先,第一共和銀行。同樣位于洛杉磯的第一共和銀行,硅谷銀行破產以后,在第一共和銀行門口排隊取錢的儲戶排成了長龍。3月13號下午,該銀行盤前股價下跌超過65%,重演硅谷銀行倒閉的一幕。

其次,華美銀行。它與硅谷銀行從事虛擬貨幣等業務,以新型科創企業為存款客戶。

第三,3月12號美國監管機構關閉了另一個同樣從事加密貨幣業務的銀行—簽名銀行。

第四,富國銀行。3月11號,也就是硅谷銀行破產第二天,富國銀行儲戶發現他們在線賬戶中的存款和定期支票丟失,無法提現。富國銀行是美國排名靠前的特大型銀行,類似于四大行在中國的地位,現在爆出儲戶無法提現,這表示,硅谷銀行破產僅僅是美國銀行業危機的冰山一角。

今天我們就來談談硅谷銀行倒閉案,告訴你不為人知的背后真相,以及后續帶來的一系列影響。

2008年后最大的倒閉案,硅谷銀行關閉

3月11日,美國聯邦存款保險公司的消息:硅谷銀行被加州監管機構正式關閉,這是今年第一家倒閉的受保險機構,該銀行曾經最多掌握了2000億美元的資產。

硅谷銀行宣布倒閉(書面文件)

這么一家大的銀行,為什么會出現倒閉呢?主要原因在于“擠兌”,很少有銀行能夠逃過擠兌這個魔咒。

由于硅谷銀行本周三計入了18億美元的投資虧損,隨后又表示將會通過出售股票進行22.5億美元的融資,引發了市場對于其資金流的不信任。

而壓垮硅谷銀行的最后一根稻草,不是外部,反而是其公司的股東:之前投資硅谷銀行知名創投公司建議從銀行提出資金,導致硅谷銀行的資金面迅速惡化。

實際上,硅谷銀行本身是為了創業公司服務的一家銀行,很多創業公司和科技企業的資金都存在這里,所以資金面惡化以后,初創公司為了資金安全的考慮,開始提款,最終造成了擠兌。

要知道,美國銀行很多都是私有的,規模雖然也可以做的很大,但是再大的規模也很難承受擠兌的壓力,所以當越來越多的公司去銀行要求提款的時候,硅谷銀行賬面的資金就不夠了。

到了周四,該公司股價暴跌60%,跌幅創最高記錄,盤后市場又跌了20%,引發了美國銀行股的大跳水。因為市場都覺的硅谷銀行的破產,會成為導致美國金融危機的第一張多米諾骨牌。

而11號硅谷銀行的倒閉,也是十多年來美國銀行最大的倒閉案,也有人認為,這一定是08年金融危機的一次“預演”。總之,全美國的投資者都一下子都變得憂心忡忡.

而周五晚上收盤的美股數據來看,事情已經開始變得糟糕。而周一的A股可能并不會有什么好臉色給中國的投資者看了。

系統性危機真的來了?

那么,這次的硅谷銀行倒閉,會不會成為像2008年金融危機中,雷曼兄弟破產一樣,成為引爆美國金融危機的一個導火索?

美國前財政部長認為:只要儲戶毫發無損,硅谷銀行金融集團的爆雷應該不會對金融系統構成風險。

但是根據媒體實地探訪顯示,目前硅谷銀行并沒有發布通知說完全保障儲戶的利益。現在的情況是,美國的聯邦存款保險公司,也就是FDIC,接管了這家銀行,存款現在在FDIC的賬戶上,而不在硅谷銀行的賬戶。

當然也有消息說,所有受保儲戶將在2023年3月13日(周一)上午之前完全獲得受保存款。而且FDIC還會按照美國《聯邦存款保險法》支付儲戶股息。如果是真的,那么這件事情的影響范圍,就遠沒有雷曼時刻那么危險。

硅谷銀行倒閉以后,美國財長耶倫也出來提振信心,她認為:美國的銀行系統“依舊堅韌”,監管機構“擁有有效的工具”來應對圍繞硅谷銀行的事態發展。

當然,官員的話在遇到好事的時候,可以作為參考依據,但是遇到麻煩以后,很可能只是給信心的一種做法,具體的情況,還得看金融市場和資金的態度。

美聯儲加息拖垮了硅谷銀行

值得一提的事,這次的硅谷銀行倒閉,也有一個大的原因在于美國資金的問題,也就是美聯儲加息。

因為在今年以前,美國聯邦基金的利率是非常低的,處于0%-0.25%期間,相當于0利率的水平。在這樣的利率水平之下,SVB,也就是硅谷銀行就以0.25%的存款利率吸引了大量存款。而SVB拿著這些錢,就去買了收益率1.79%,資產久期3.6年的債券,大概是210億美元的規模。

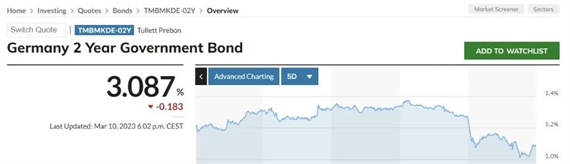

美國2年期國債收益率上升,債券價值縮水

如果美國不加息,那么硅谷銀行就可以吃其中的利率差賺取收益,但是隨著美聯儲加息之后,一切都發生了變化。

2月2日,美聯儲上調聯邦基金利率目標區間25個基點到4.5%至4.75%之間,硅谷銀行需要為儲戶支付更高的利息,再加之前低利率購買了較大規模的債券,導致了硅谷銀行的投資虧損高達18億美元。

其次,美聯儲加息導致美國10年期國債收益率上行,對科技企業的公司估值造成了致命打擊,極大的影響了美國科技創業公司的發展。而作為為美國科技初創公司服務的硅谷銀行,也受到了較大沖擊。

所以,美聯儲加息確實導致了硅谷銀行出賣債券虧損,持有的資產價值大幅下滑,等一系列的問題。這也說明了,美國經濟數據雖然依舊強勢,但是衰退跡象也越來越明顯,起碼在金融領域,凸顯出美聯儲加息對全美金融機構的損害。

簡單總結一下:硅谷銀行大部分儲戶是本地的初創企業和風投資本。美聯儲加息以后,科技初創企業日子融不到字,只能吃存款過日子。

而硅谷銀行把存款拿去買美國國債了,美國加息以后,國債又一直跌,所以賬面沒這么多現金應對大額的提款,當初創企業提款一多,那么流動性風險這就來了。

所以,這次還是美國人自己坑了美國人。

此外,我們要意識到,美聯儲加息對于銀行的沖擊和利空是普遍性的,并不是硅谷銀行一家一家承受了巨大的壓力,所以在硅谷銀行爆雷后,其他10家美國區域性銀行也有類似的暴雷風險。

而如果美國不能夠解決類似的風險和危機,那么金融風暴,就會真的來了。美國銀行的破產潮,才剛剛開始。

中國科創企業也受到影響

硅谷銀行的破產也影響到了中國,因為國內很多創業公司需要融資,很多也都是去硅谷那邊的美元VC要的錢,這些錢一般情況下都是放在硅谷銀行。還有國內一些美元基金的錢也會存放在這家銀行。

所以硅谷銀行倒閉以后,這部分的資金相當于是被凍結了,底子厚的初創企業很可能還能撐一會兒,如果恰好急需資金,那么現在肯定是急得焦頭爛額。

總的來說,此次硅谷銀行的暴雷既有本身經營上面的問題,比如風控做的不好等等,而更大的原因還是在于美聯儲大幅度的加息,直接破壞了美國金融市場的原有秩序。

雖然美國最近幾個月的經濟數據依然很強勁,但是通脹率的居高不下,讓美聯儲和鮑威爾非常惱怒,持續加息不可避免,這也讓美國的金融市場越來越糟糕。

而現在,美股也喋喋不休,系統性風險雖然目前還沒有來,但是我們似乎已經能夠聽到金融危機的腳步,正在越來越近……

美帝國終于從金融開始塌方了!我們該怎么看?

美國著名的硅谷銀行爆雷,中國的“專家”們又說沒多大事兒。這一大群給美國主子舔腳洗地的,也算盡了孝子賢孫的最后一把子力了。

硅谷銀行這家新型銀行,15000億美元資產,個頭不小了,但終究還是碰上了銀行的傳統殺手:擠兌。一擠就破,三天內,直接宣告破產。你還說美國金融這一大群不是個泡沫?!沒泡沫你擠啥?沒泡沫,一個虧損18億的拋售決定,就能直接把個15000億盤子的大銀行直接給拍成肉餅?!

硅谷銀行直接嗝屁,順著藤子摸出瓜,問題的關鍵來了,美帝國不斷推高拉緊的金融死循環到底能不能自個兒破解?不能內部破解的話,外面還有沒有人敢接盤能接盤?舉國乃至全球輪轉的龐氏騙局,只要能勉強找著下家,那還可以繼續玩下去。硅谷銀行當然不是這三天突然破產的哦,是從美聯儲加息循環的第一天,這家專門玩風險的新派銀行就已經開始沖向破產了。

而那個主動發起給銀行擠泡沫的美聯儲,也是有苦難言。為了控制帝國通脹,只能一次次加息,發了狠給美國金融業擠膿頭了。硅谷銀行被第一個擠破了,這有什么好掩飾的?!2008年雷曼倒閉引發次貸危機時,中國出手搶救,簡直就是嘴對嘴人工呼吸呀,中國由此又獲得了10年的和平發展,美國當然又續命過來繼續龐氏騙局,繼續吹大金融泡沫。

倒沒成想,這還影影綽綽要成為另一個死循環了。

2008年涉險過關,2023年又來了。這回泡沫當然更大更多,美國的金融循環,本來就無可救藥,之所以不崩,是因為卷進來的利益共同體著實太多,美帝國整治這些接盤小弟們的手段也著實無恥,誰也不敢不能退。但誰不知道這擊鼓傳花的大結局?突然有一天戛然而止,這朵大紅花留在誰手里,誰也抱不住呀。至于2023年,美國瘋狂加息引發的這一波金融風暴,到底會不會是預料之中意料之外的一場巨大危機?

無論事情延續下去會是什么樣子,至少現在,業內業外舔美批美的,都公認一個事實:硅谷銀行只是個開始,美國政府已經開始下場干預。所以,硅谷銀行直接用“倒閉嗝屁“拉開了大幕,那么后續銀行到底能否持續跟進共同赴死,就取決于美國政府干預的力量,或者說明白點兒,是能進場接盤扛住這個大損盤的還有誰?

這才是關鍵,美帝國加息是不得已而為之,你家通脹到了這個程度,膀胱都要脹得滲出血來,能不加息嗎?但聯邦基金利率暴漲到了5%以上了,銀行吸儲的錢,多半會拿來購買較高利率的固定收益產品,硅谷銀行手里錢不少呀,而他手里捏的固定收益是2-3%,5%VS2%,你告訴我,美國人和美國企業不來擠兌?!每家銀行都是8個瓶子7個蓋兒,你給他敞開了哪個瓶子,都立馬兒引發8個瓶子全部要翻。

問題根源就來自要人命的通脹呀,通脹一起,拜登這官兒都干不下去了,那還不趕緊短平快加息保選票保位子?!一加息,銀行手里的固定收益產品還不馬上崩盤?!于是,40年風光歷史的硅谷銀行,應聲倒地!

全美排名第16的大銀行倒閉,想想這地位,你相信這家銀行會倒閉?!但美國硬生生就是保不住這心頭肉了,硅谷銀行投資的按揭抵押貸款政券割肉賣出210億美元,凈虧18億美元,于是市場解讀立馬兒就開始實施:這家銀行的流動性撐不住了,趕緊擠兌,晚一秒都取不出來。不信你去問問捐款躲在美國的“潘總”夫婦,銀行倒閉最多賠25萬美元,悔不悔痛不痛?

而問題是,一個硅谷銀行倒下了,千千萬萬的硅谷銀行就能挺過去了?銀行自個兒在加息惡性循環中難以自拔。美國政客們開始逐漸操控了整個帝國,以往我們印象中的“資本家的美國”,開始演變出“政客的美國”這個新版本。政客們眼中的選票,幾乎就是在“通脹”這條紅線上滑動,就問通脹到底管不管了?救銀行還是救通脹?美聯儲還加不加息?

對,請對方辯友正面回答:美聯儲還加息不?

加不加另說了,現在排隊等著倒閉的,可能還有十家銀行?儲戶擠兌,股市拔管,銀行業一旦進入恐慌,哼哼,財長耶倫,你還想靠那個死循環搞定山呼海嘯的金融風暴?

現在機會又來了!美國再一次提升債務上限,大把小綠紙印出來,銀行不就又有流動性了?美國金融業那不又接著蹦跶下去?龐氏騙局還能玩幾年呢。

來源:察局微信號

1、本文只代表作者個人觀點,不代表本站觀點,僅供大家學習參考;

2、本站屬于非營利性網站,如涉及版權和名譽問題,請及時與本站聯系,我們將及時做相應處理;

3、歡迎各位網友光臨閱覽,文明上網,依法守規,IP可查。

作者 相關信息

內容 相關信息

秦安:硅谷銀行倒閉,對中企征稅,美開始收割中國,還是自己崩了

2023-03-15龍凱鋒:硅谷銀行破產預示美國金融危機大爆發,拜登還能挺多久?

2023-03-14? 昆侖專題 ?

? 高端精神 ?

? 新征程 新任務 新前景 ?

? 習近平治國理政 理論與實踐 ?

? 國策建言 ?

? 國資國企改革 ?

? 雄安新區建設 ?

? 黨要管黨 從嚴治黨 ?

圖片新聞