硅谷銀行和簽名銀行迅速相繼倒閉,上演美國歷史上第二大與第三大銀行倒閉案,充分印證了美國為應(yīng)對(duì)新冠疫情效應(yīng)而推出的刺激計(jì)劃的極端破壞性。事實(shí)上,是這些錯(cuò)誤的刺激計(jì)劃引發(fā)破壞性后果直接導(dǎo)致了美國兩家銀行的倒閉。因此,對(duì)于中國來說,強(qiáng)化各界對(duì)這些錯(cuò)誤政策的認(rèn)知就至關(guān)重要——因?yàn)椴糠种袊襟w一直在努力鼓吹美國推出的錯(cuò)誤經(jīng)濟(jì)刺激計(jì)劃,并建議中國進(jìn)行效仿。

筆者在觀察者網(wǎng)上發(fā)表的文章《 怎樣“花錢”才能振興經(jīng)濟(jì)?美國的失敗給出了答案》,已對(duì)美國這些刺激計(jì)劃的錯(cuò)誤之處進(jìn)行了詳細(xì)分析,因此這里不再贅述,本文將僅討論美國銀行崩潰與美國錯(cuò)誤的經(jīng)濟(jì)政策之間的關(guān)系——這兩家銀行投資了素來有著"全球最安全資產(chǎn)"美譽(yù)的美國國債,以及風(fēng)險(xiǎn)最大的金融工具之一的加密貨幣,他們?yōu)槭裁磿?huì)倒閉呢?

在最近的政治宣傳中,美國一直聲稱其經(jīng)濟(jì)運(yùn)行良好,新冠疫情期間推出的刺激計(jì)劃取得了巨大成功。美國總統(tǒng)拜登在舉行的記者招待會(huì)上也如是說。但任何追隨真金白銀而非華麗辭藻的人都知道事實(shí)并非如此。除了美國經(jīng)濟(jì)潛在的負(fù)面結(jié)構(gòu)性趨勢(shì)之外,金融市場(chǎng)也發(fā)出了極其明確的經(jīng)濟(jì)出問題的信號(hào)。

這其中最重要的一個(gè)信號(hào),雖然非常技術(shù)性但實(shí)際上也很容易察覺——因此很值得非經(jīng)濟(jì)專業(yè)的人了解,因?yàn)樗?jiǎn)單明了地解釋了問題所在。這個(gè)信號(hào)就是美國國債收益率曲線出現(xiàn)反轉(zhuǎn)——長(zhǎng)期國債收益率低于短期國債收益率。正如圖1所示,美國國債收益率曲線出現(xiàn)反轉(zhuǎn)是一個(gè)極其罕見的事件,在過去40年中只發(fā)生了四次,被認(rèn)為是美國經(jīng)濟(jì)出現(xiàn)嚴(yán)重問題的最可靠預(yù)測(cè)指標(biāo)之一。

【圖1】

圖1呈現(xiàn)的是美國長(zhǎng)期(10年期)國債和短期(2年期)國債之間的關(guān)系——這兩種利率相差多少。可以看出,美國國債長(zhǎng)期利率幾乎總是高于短期利率。這是合乎邏輯的,因?yàn)殚L(zhǎng)期貸款的風(fēng)險(xiǎn)比短期貸款的風(fēng)險(xiǎn)更大——因此,必須支付更高的報(bào)酬和更高的利率,才能讓有此需要的人長(zhǎng)期貸款。但是,正如圖表所示,這種正常關(guān)系有四次發(fā)生了變化,出現(xiàn)短期利率高于長(zhǎng)期利率的情況。在之前的三次事件中,每一次收益率曲線都出現(xiàn)反轉(zhuǎn),隨后美國經(jīng)濟(jì)就出現(xiàn)了非常嚴(yán)重的問題。

·1989年收益率曲線出現(xiàn)反轉(zhuǎn),隨后發(fā)生1990年的衰退。

·當(dāng)2000年收益率曲線出現(xiàn)反轉(zhuǎn)時(shí),伴隨的是互聯(lián)網(wǎng)公司股價(jià)暴跌和美國經(jīng)濟(jì)急劇放緩。

·2006年收益率曲線出現(xiàn)反轉(zhuǎn)之后,隨后發(fā)生美國次貸危機(jī),2008年金融危機(jī),美國經(jīng)濟(jì)嚴(yán)重衰退。

因此,值得注意的不僅在于這一收益率曲線反轉(zhuǎn)指標(biāo)的罕見性,而且在于它的可靠性——收益率曲線沒有發(fā)出反轉(zhuǎn)情況下,這之后沒有發(fā)生重大危機(jī)。正是因?yàn)樗且粋€(gè)如此可靠的指標(biāo),而且它總是伴隨著如此嚴(yán)重的經(jīng)濟(jì)后果,所以即使是非經(jīng)濟(jì)專業(yè)人士也值得高度關(guān)注這個(gè)問題。

因此,當(dāng)2022年7月美國收益率曲線出現(xiàn)反轉(zhuǎn)時(shí),這是一個(gè)非常明顯的信號(hào),表明美國經(jīng)濟(jì)正在出現(xiàn)嚴(yán)重問題。此外,這種反轉(zhuǎn)繼續(xù)惡化,到2023年3月8日達(dá)到-1.09%的峰值。這顯然表明形勢(shì)已經(jīng)非常嚴(yán)峻了。在這種情況下依然宣稱美國經(jīng)濟(jì)狀況良好顯然是錯(cuò)誤的。

正如拙文《怎樣“花錢”才能振興經(jīng)濟(jì)?美國的失敗給出了答案》所詳細(xì)分析的那樣,為應(yīng)對(duì)新冠疫情對(duì)經(jīng)濟(jì)的沖擊,美國推出了單純著眼于刺激消費(fèi)的措施。根據(jù)定義,消費(fèi)不是生產(chǎn)投入,這意味著美國經(jīng)濟(jì)的需求側(cè)得到了顯著提振,但經(jīng)濟(jì)的供給側(cè)卻并未直接增長(zhǎng)。需求顯著增長(zhǎng)而供給沒有增長(zhǎng)的結(jié)果不可避免——通脹飆升。

對(duì)此,我在之前的文章中已經(jīng)詳細(xì)分析,這個(gè)過程可以概括為:

· 為刺激消費(fèi),美國政府債務(wù)占GDP比重升至26%。幾乎所有這些錢都用于刺激消費(fèi)——需求,而很少用于增加投資——既是供給也是需求。

· 與此同時(shí),美國廣義貨幣供應(yīng)量同比增長(zhǎng)26%。

· 結(jié)果是,從疫情前的2019年第四季度到2022年第四季度,美國消費(fèi)增長(zhǎng)37690億美元,但美國凈投資則下降930億美元。這導(dǎo)致需求(消費(fèi))急劇增長(zhǎng),而供給(投資)卻并未增長(zhǎng)。

因此,美國通脹率開始飆升——從2020年5月的0.1%升至2022年1月的7.5%。這一時(shí)間線清楚地表明,導(dǎo)致這輪通脹潮出現(xiàn)的罪魁禍?zhǔn)资敲绹?而非烏克蘭戰(zhàn)爭(zhēng),因?yàn)闉蹩颂m戰(zhàn)爭(zhēng)始于2022年2月。隨后,美國通脹率在2022年6月達(dá)到9.1%的峰值。

為抑制這輪通脹浪潮,美聯(lián)儲(chǔ)隨后開始迅速提高利率。利率上升導(dǎo)致美國國債市場(chǎng)和加密貨幣市場(chǎng)同時(shí)發(fā)生危機(jī),而這反過來又導(dǎo)致銀行崩潰。

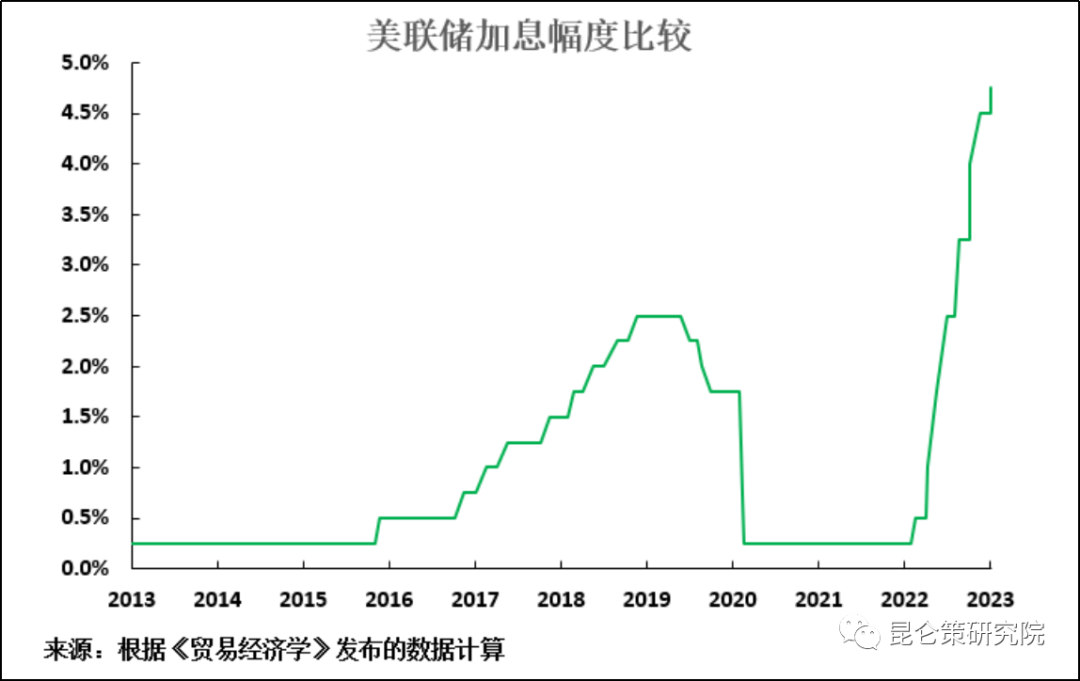

如圖2所示,為抑制美國經(jīng)濟(jì)政策引發(fā)的通脹浪潮,美聯(lián)儲(chǔ)開始迅速提高利率。美國利率從2022年2月的0.25%升至2023年2月4.75%,僅一年就增長(zhǎng)了4.5%。

【圖2】

美國國債大量發(fā)行,為美國政府巨額債務(wù)提供了融資,隨之而來的是美國國債價(jià)格開始下跌,原因是其供應(yīng)量大幅增長(zhǎng)。但債券利率與價(jià)格反向而行,即隨著美國國債價(jià)格下跌,支付的利率也隨之上升。10年期美國國債收益率利率開始上升——2020年3月達(dá)到最近的最低點(diǎn),為0.5%。然后,兩年期國債利率開始迅速上升,而這又受到了美聯(lián)儲(chǔ)加息的有力推動(dòng)——兩年期國債收益率在2021年2月達(dá)到了最近的最低點(diǎn),為0.11%。如上文所述,2022年7月,兩年期利率升至10年期利率之上,使收益率曲線出現(xiàn)反轉(zhuǎn)。到2023年3月8日,10年期美國國債利率從0.5%升至3.98%,兩年期國債利率從0.11%升至5.09%,導(dǎo)致收益率曲線反轉(zhuǎn)1.09%。

【圖3】

利率上升通過兩種途徑直接導(dǎo)致了銀行的倒閉:

首先,美國國債和市政債券等相關(guān)金融工具的利率大幅上升,是由其價(jià)格下跌造成的。這些債券被銀行作為“最安全”的資產(chǎn)持有。但這意味著這些銀行最安全的資產(chǎn)價(jià)值正在急劇下降。因此,如果一家銀行持有大量此類“安全”債券,其資產(chǎn)價(jià)值可能會(huì)低于負(fù)債,從而導(dǎo)致銀行倒閉。這是硅谷銀行倒閉的主要原因。硅谷銀行市值在一周內(nèi)從60億美元跌至零。

簽名銀行則是受到另一種途徑的打擊——不是受到“安全”資產(chǎn),而是風(fēng)險(xiǎn)最大的資產(chǎn)之一——加密貨幣的拖累。自2018年以來,簽名銀行是少數(shù)接受加密貨幣相關(guān)存款的銀行之一。但加密貨幣受到巨大價(jià)格波動(dòng)的影響,因?yàn)樗鼈儧]有實(shí)物資產(chǎn)的支持,比如黃金。不斷上升的利率已經(jīng)使加密貨幣的價(jià)格處于下行壓力之下,然后隨著加密貨幣交易所FTX的崩潰,他們?cè)馐芰诉M(jìn)一步的嚴(yán)重危機(jī),目前警方正在對(duì)該交易所進(jìn)行調(diào)查。

由美國的刺激政策導(dǎo)致了嚴(yán)重的通貨膨脹,使得加息成為了必然,而加息又同時(shí)讓“安全”資產(chǎn)和“風(fēng)險(xiǎn)”資產(chǎn)都陷入了危機(jī)——于是銀行倒閉了。

當(dāng)然,首先,它戳破了拜登和其他人所宣稱的“美國實(shí)體經(jīng)濟(jì)和金融體系狀況良好”的宣傳謊言,那些指出美國經(jīng)濟(jì)刺激計(jì)劃搖搖欲墜的人則被證明是正確的。

其次,“自2008年金融危機(jī)以來,美國金融體系的穩(wěn)定性已經(jīng)建立”的說法被證明是錯(cuò)誤的。一場(chǎng)金融危機(jī)再次從美國金融體系的核心被引燃。

第三,雖然一個(gè)經(jīng)濟(jì)體在沒有國債的情況下無法運(yùn)轉(zhuǎn),但沒有不穩(wěn)定的加密貨幣,經(jīng)濟(jì)完全可以正常運(yùn)轉(zhuǎn),加密貨幣理應(yīng)被取締。

第四,現(xiàn)在談硅谷銀行和簽名銀行倒閉對(duì)對(duì)美國金融體系的損害有多嚴(yán)重尚為時(shí)過早。但是,擁有超過2000億美元資產(chǎn)的硅谷銀行,是美國歷史上繼擁有3070億美元資產(chǎn)的華盛頓互惠銀行倒閉后的第二大倒閉銀行,顯然是一起重大金融事件。一些直接影響——銀行存款將得到保障可以通過美國聯(lián)邦政府的干預(yù)來控制,但這要付出不菲的代價(jià)。直接的連鎖影響仍不清楚——截至筆者撰寫本文時(shí),美國其他一些銀行的股價(jià)正在大幅下跌。

但即便處理了直接影響,也會(huì)產(chǎn)生難以控制的間接影響。特別是,美聯(lián)儲(chǔ)需要考慮其貨幣緊縮政策是否會(huì)造成金融系統(tǒng)的不穩(wěn)定。正因如此,高盛預(yù)測(cè)美聯(lián)儲(chǔ)不會(huì)在下次會(huì)議上按預(yù)期加息。盡管高盛的預(yù)測(cè)可能有誤,但毫無疑問,美聯(lián)儲(chǔ)將不得不更謹(jǐn)慎地采取行動(dòng)——這意味著加息和其他抑制通脹的措施,將被放在一個(gè)較低的優(yōu)先級(jí)。當(dāng)然,通脹始終仍是所有經(jīng)濟(jì)發(fā)展過程中最不穩(wěn)定的因素之一。

最后,這對(duì)中國有著明確的啟示作用。筆者和其他人對(duì)美國刺激政策的警告已經(jīng)被事件完全證實(shí)。但美國的這些破壞性政策被一些錯(cuò)誤的經(jīng)濟(jì)學(xué)理論披上了合理的外衣——遺憾的是,這些錯(cuò)誤的經(jīng)濟(jì)學(xué)理論被部分中國媒體奉為真理,且經(jīng)由他們?cè)谥袊襟w上反復(fù)出現(xiàn)。

其中最根本的問題是誤讀消費(fèi)在經(jīng)濟(jì)中的作用——誤認(rèn)為消費(fèi)是生產(chǎn)投入,可以對(duì)GDP增長(zhǎng)作出貢獻(xiàn)。根據(jù)定義,消費(fèi)不是生產(chǎn)投入。因此,消費(fèi)只是經(jīng)濟(jì)需求側(cè)的一部分,而不是經(jīng)濟(jì)供給側(cè)的一部分。相比之下,投資不僅是經(jīng)濟(jì)需求側(cè)的一部分,而且也是經(jīng)濟(jì)供給側(cè)的一部分。

諸如“消費(fèi)貢獻(xiàn)了GDP增長(zhǎng)的75%”或“消費(fèi)對(duì)GDP增長(zhǎng)的貢獻(xiàn)為75%,投資則為25%”之類引起混淆的說法,并不正確。由于消費(fèi)并非供給投入,消費(fèi)對(duì)生產(chǎn)增長(zhǎng)的貢獻(xiàn)為零。因此,消費(fèi)對(duì)GDP增長(zhǎng)的貢獻(xiàn)始終為零。“75%的GDP增長(zhǎng)用于消費(fèi),25%用于投資”的說法是正確的,但“消費(fèi)對(duì)GDP增長(zhǎng)的貢獻(xiàn)為75%,投資則為25%”的說法則是錯(cuò)誤的——沒有任何生產(chǎn)是由消費(fèi)創(chuàng)造的。為理清思路,諸如“消費(fèi)貢獻(xiàn)了GDP增長(zhǎng)的75%”之類的說法應(yīng)叫停,因?yàn)樗鼈儠?huì)混淆視聽。拙文《怎樣“花錢”才能振興經(jīng)濟(jì)?美國的失敗給出了答案》對(duì)此有更詳細(xì)的解讀。

在美國,這種認(rèn)為消費(fèi)對(duì)GDP增長(zhǎng)有貢獻(xiàn)的錯(cuò)誤觀念,為美國著眼于消費(fèi)而不增加投資的刺激計(jì)劃披上了合理的外衣。也即是說,美國完全混淆了經(jīng)濟(jì)的需求側(cè)和經(jīng)濟(jì)的供給側(cè)之間的區(qū)別。這種混亂思維下推出的政策,反過來引發(fā)了破壞經(jīng)濟(jì)穩(wěn)定的通脹浪潮,導(dǎo)致銀行倒閉。

我知道,有些讀者可能會(huì)認(rèn)為,筆者近來花費(fèi)了太多筆墨來論述這一看似抽象的經(jīng)濟(jì)理論問題。但正如硅谷銀行和簽名銀行相繼倒閉所表明的,這些理論問題具有極其強(qiáng)大的現(xiàn)實(shí)影響。馬克思主義對(duì)經(jīng)濟(jì)的這種真實(shí)狀況進(jìn)行了非常清晰的闡釋。正如馬克思所指出的,占主導(dǎo)地位的是生產(chǎn),而不是消費(fèi)或交換:“我們得到的結(jié)論并不是說,生產(chǎn)、分配、交換、消費(fèi)是同一個(gè)的東西,而是說,它們構(gòu)成一個(gè)總體的各個(gè)環(huán)節(jié),在總體內(nèi)部具有差別。其中生產(chǎn)起決定性作用,它既支配著生產(chǎn)本身,也支配著其它要素。過程總是從生產(chǎn)重新開始……交換和消費(fèi)是不能支配作用的東西……生產(chǎn)(模式)決定一定的消費(fèi)、分配、交換(模式)。”(馬克思《1857-1858年經(jīng)濟(jì)學(xué)手稿》第28卷,第36頁)

相反,“西方”(事實(shí)上是邊緣主義)經(jīng)濟(jì)學(xué)混淆理論使真實(shí)情況變得模糊,從而催生帶來破壞性結(jié)果的美國經(jīng)濟(jì)刺激計(jì)劃。因此,為避免這種破壞性后果,避免此類錯(cuò)誤的理論在中國傳播至關(guān)重要。澄清錯(cuò)誤的理論,并非一個(gè)抽象的問題,而是一個(gè)極其關(guān)鍵的現(xiàn)實(shí)問題,正如美國銀行倒閉所造成的損害所表明的那樣。

(作者系前倫敦經(jīng)濟(jì)與商業(yè)政策署署長(zhǎng),人大重陽金融研究院高級(jí)研究員;來源:昆侖策網(wǎng)【授權(quán)】,轉(zhuǎn)編自“觀察者網(wǎng)-底線思維”,修訂發(fā)布)

【昆侖策研究院】作為綜合性戰(zhàn)略研究和咨詢服務(wù)機(jī)構(gòu),遵循國家憲法和法律,秉持對(duì)國家、對(duì)社會(huì)、對(duì)客戶負(fù)責(zé),講真話、講實(shí)話的信條,追崇研究?jī)r(jià)值的客觀性、公正性,旨在聚賢才、集民智、析實(shí)情、獻(xiàn)明策,為實(shí)現(xiàn)中華民族偉大復(fù)興的“中國夢(mèng)”而奮斗。歡迎您積極參與和投稿。

電子郵箱:gy121302@163.com 更多文章請(qǐng)看《昆侖策網(wǎng)》,網(wǎng)址: http://www.kunlunce.cn http://www.jqdstudio.net

1、本文只代表作者個(gè)人觀點(diǎn),不代表本站觀點(diǎn),僅供大家學(xué)習(xí)參考;

2、本站屬于非營(yíng)利性網(wǎng)站,如涉及版權(quán)和名譽(yù)問題,請(qǐng)及時(shí)與本站聯(lián)系,我們將及時(shí)做相應(yīng)處理;

3、歡迎各位網(wǎng)友光臨閱覽,文明上網(wǎng),依法守規(guī),IP可查。

作者 相關(guān)信息

羅思義:銀行倒閉戳破了“美國經(jīng)濟(jì)一片大好”

2023-03-16羅思義:拯救了上百萬生命的中國政府,不應(yīng)在經(jīng)

2022-11-24羅思義:美國倚重軍事威脅將是長(zhǎng)期趨勢(shì),對(duì)中國

2022-04-02羅思義:俄羅斯發(fā)起軍事行動(dòng)是在保衛(wèi)中國的西

2022-03-16內(nèi)容 相關(guān)信息

羅思義:銀行倒閉戳破了“美國經(jīng)濟(jì)一片大好”,中國應(yīng)該警惕什么?

2023-03-16秦安:硅谷銀行倒閉,對(duì)中企征稅,美開始收割中國,還是自己崩了

2023-03-15? 昆侖專題 ?

? 高端精神 ?

? 新征程 新任務(wù) 新前景 ?

? 國策建言 ?

? 國資國企改革 ?

? 雄安新區(qū)建設(shè) ?

? 黨要管黨 從嚴(yán)治黨 ?

國務(wù)院機(jī)構(gòu)改革方案背后的深意

國務(wù)院機(jī)構(gòu)改革方案背后的深意 李克強(qiáng):我做了北大近十年的學(xué)生,難以忘懷北大的先生們

李克強(qiáng):我做了北大近十年的學(xué)生,難以忘懷北大的先生們 2022年10月健在老紅軍統(tǒng)計(jì)

2022年10月健在老紅軍統(tǒng)計(jì)

科研資助方式應(yīng)從“競(jìng)爭(zhēng)立項(xiàng)”逐步轉(zhuǎn)變?yōu)椤皳駜?yōu)選人”

科研資助方式應(yīng)從“競(jìng)爭(zhēng)立項(xiàng)”逐步轉(zhuǎn)變?yōu)椤皳駜?yōu)選人” 李光滿:美國刻意隱瞞氯乙烯泄漏事件為哪般?中國應(yīng)對(duì)其禁運(yùn)!

李光滿:美國刻意隱瞞氯乙烯泄漏事件為哪般?中國應(yīng)對(duì)其禁運(yùn)! 秦安:股市暴跌!三大原因,兩個(gè)跡象,說明我們必須要打好金融戰(zhàn)

秦安:股市暴跌!三大原因,兩個(gè)跡象,說明我們必須要打好金融戰(zhàn)? 社會(huì)調(diào)查 ?

圖片新聞