您好!今天是:2025年-5月7日-星期三

人民幣國際化是中國主動應對國際金融危機的產物。自2009年啟動人民幣跨境貿易投資便利化政策以來,人民幣國際化經歷了從經常項目到資本項目、從銀行企業到個人客戶、從簡單業務到復雜業務逐步發展的過程。截止到2019年年底,人民幣已連續十年成為中國第二大國際收付貨幣,全球第三大貿易融資貨幣、第五大支付貨幣、第五大儲備貨幣和第八大交易貨幣,與中國發生跨境人民幣收付的國家和地區達到242個,人民幣國際化程度顯著提高。當前國際形勢面臨“百年未有之大變局”,中美脫鉤標志著全球貿易和投資環境的惡化,新冠肺炎疫情(以下簡稱“疫情”)又加速了國際經濟體系的“逆全球化”進程,美元體系面臨儲備貨幣多極化的挑戰,人民幣國際化發展危中有機。另一方面,以互聯網、產品和服務數字化為特征的數字全球化方興未艾,中國在平臺經濟、移動支付網絡、數字貨幣等領域的創新和領先,將為中國經濟注入新的動能,為人民幣國際化使用提供新通道和新引擎。

圖片來源:環球網

一、2009年以來人民幣國際化戰略實施情況

(一)人民幣支付功能不斷增強。經常項目下人民幣跨境收付金額從2009年度的不到4000億元,增加至2019年末的6萬億元,占中國對外貿易總額的16.1%。資本項目下人民幣跨境收付從無到有,2019年末超過了13萬億元,收入大于支出。在跨境支付基礎設施建設方面,2015年人民幣跨境支付系統(CIPS)第一期投產使用,截至2019年年底,CIPS直接和間接參與者達到934家,覆蓋全球94個國家和地區。2019年,CIPS 與SWIFT(環球同業銀行金融電訊協會)合作,推動人民幣成為SWIFT產品和服務除美元、歐元之外的第三種計價貨幣,提升了跨境交易的效率,標志著人民幣作為國際支付貨幣進入了更高階段。

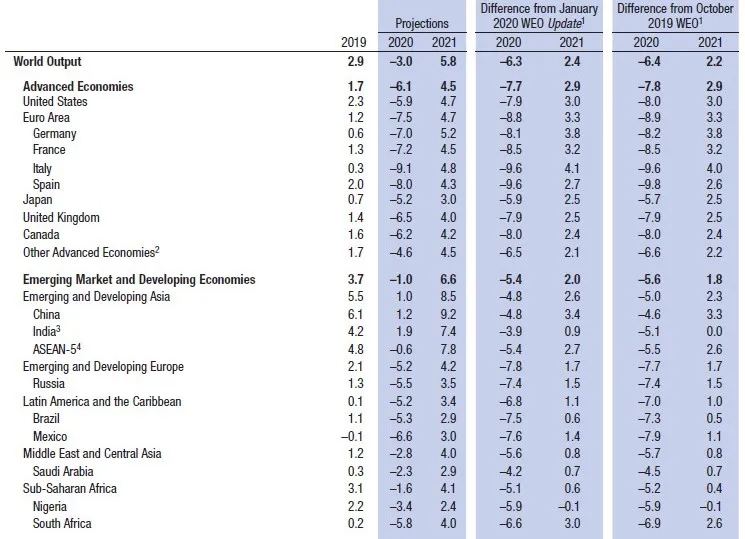

二、國際經濟格局的大調整要求加速人民幣國際化

三、中國的科技創新成為人民幣國際化的新引擎

四、人民幣國際化發展的政策建議

注釋:

[1]2019年國家外匯管理局取消針對人民幣合格境外機構投資者(RQFII)和合格境外機構投資者(QFII)的投資額度限制。

[2]特里芬難題來源于1960年美國經濟學家羅伯特·特里芬的《黃金與美元危機——自由兌換的未來》。是指“由于美元與黃金掛鉤,而其他國家的貨幣與美元掛鉤,美元雖然取得了國際核心貨幣的地位,但是各國為了發展國際貿易,必須用美元作為結算與儲備貨幣,這樣就會導致流出美國的貨幣在海外不斷沉淀,對美國國際收支來說就會發生長期逆差;而美元作為國際貨幣核心的前提是必須保持美元幣值穩定,這又要求美國必須是一個國際貿易收支長期順差國。這兩個要求互相矛盾,因此是一個悖論”。

(作者系太和智庫研究員、經濟學博士;來源:“太和智庫”微信公號,首發于財新網;圖片來自網絡,侵刪)

【本公眾號所編發文章歡迎轉載,為尊重和維護原創權利,請轉載時務必注明原創作者、來源網站和公眾號。閱讀更多文章,請點擊微信號最后左下角“閱讀原文”】

【昆侖策網】微信公眾號秉承“聚賢才,集眾智,獻良策”的辦網宗旨,這是一個集思廣益的平臺,一個發現人才的平臺,一個獻智獻策于國家和社會的平臺,一個網絡時代發揚人民民主的平臺。歡迎社會各界踴躍投稿,讓我們一起共同成長。

電子郵箱:gy121302@163.com

更多文章請看《昆侖策網》,網址:

http://www.kunlunce.cn

http://www.jqdstudio.net

1、本文只代表作者個人觀點,不代表本站觀點,僅供大家學習參考;

2、本站屬于非營利性網站,如涉及版權和名譽問題,請及時與本站聯系,我們將及時做相應處理;

3、歡迎各位網友光臨閱覽,文明上網,依法守規,IP可查。

作者 相關信息

? 昆侖專題 ?

? 高端精神 ?

? 新征程 新任務 新前景 ?

? 習近平治國理政 理論與實踐 ?

? 我為中國夢獻一策 ?

? 國資國企改革 ?

? 雄安新區建設 ?

? 黨要管黨 從嚴治黨 ?

圖片新聞